Bouleversement du marché du pétrole. Explosion de l’OPEP. Menace explicite de la Russie contre l’Arabie Saoudite. Depuis l’été 2014, un vent mauvais souffle sur les dunes de la péninsule… La baisse brutale du prix de la principale ressource du Moyen-Orient va-t-elle accélérer l’embrasement de cette région devenue plus instable que jamais dans toute son histoire ? Martin Lafon fournit les clés pour comprendre les enjeux qui conditionnent aujourd’hui le cours de l’or noir, balloté entre un marché mondialisé, des rivalités régionales et les guerres locales.

Une baisse brutale du pétrole, qui tranche avec le scénario révolu d’un prix durablement haut

La chute est vertigineuse.

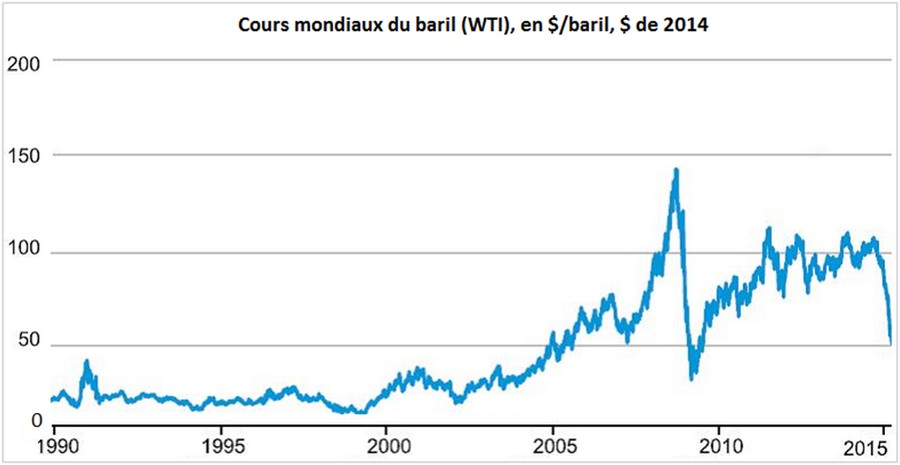

Depuis janvier 2015, sur le marché pétrolier mondial, le prix du baril s’enfonce sous la barre des 46US$ ; une baisse de plus de 50% en six mois seulement.

La surprise est générale : depuis 2011, analystes et acteurs du marché s’étaient habitués à un prix élevé, avoisinant les 100US$. Cette baisse brutale des cours tranche d’ailleurs avec la tendance régulière à la hausse du prix de cette ressource depuis 2000, hors l’année de crise de 2008.

Une baisse dont l’origine est la faiblesse de l’économie mondiale

La géopolitique ne peut expliquer seule un marché mondialisé : la baisse actuelle doit être analysée avant tout comme la correction d’un décalage entre les cours du pétrole et les fondamentaux du marché, tel qu’il a évolué ces dernières années.

Trois facteurs principaux ont ainsi pesé sur les cours :

Le premier, c’est la hausse de l’offre, portée par des investissements importants sur des gisements et des modes d’extraction rendus rentables par les prix élevés. Cette hausse s’explique aussi par la reprise d’une production normale de la part de pays en guerre ou isolés par des sanctions, comme la Libye, l’Irak ou l’Iran.

Le deuxième, c’est est la stagnation de la demande : la persistance du marasme économique européen, couplée à la baisse de la croissance dans les grands pays émergents (particulièrement en Asie, en Russie et au Brésil), a contribué à tasser la demande mondiale.

La tendance de ces dernières années : la déstabilisation du monde arabe à partir de 2011 a réduit fortement la production des pays touchés (Syrie et Libye), auquel s’est ajoutée l’effet des sanctions sur l’Iran. Ce manque dans la production de l’OPEP a cependant été compensé par l’Arabie Saoudite. Dans le même temps, la production de pétroles non conventionnels explose en Amérique du Nord. En 2014, lorsque les pays arabes retrouvent leur niveau de production normale, l’offre est rapidement saturée, supérieure à la demande, de plus d’un million de baril/j.

Mais c’est finalement la forte réduction de la spéculation financière « bullish » (à la hausse) qui a contribué à déverrouiller la baisse naturelle des cours. Elle s’explique par l’arrêt progressif de prêts massifs aux banques par la FED (Banque centrale américaine), ce qui stimulait la spéculation sur les marchés de matières premières depuis 2008.

Reste que ces facteurs structurels n’expliquent que la tendance, pas la brutalité de la baisse des cours, inhabituelle pour un marché fortement administré par les pays producteurs.

Qui est la cible de la guerre des prix ?

Compte tenu du contexte de crise au Moyen-Orient et en Europe de l’Est, l’hypothèse d’une manipulation des cours par l’Arabie Saoudite, utilisé comme arme contre ses adversaires dans la région, a été invoquée, notamment sous la forme d’un « plan américano-saoudien ».

On connaît des précédents : en 1985, sur la pression de l’administration Reagan, le royaume saoudien inonda le marché en accroissant spectaculairement sa production ; et les prix du pétrole s’effondrèrent. Écartelé entre la baisse de ses revenus et la course aux armements, l’URSS s’enfonça dans une crise qui entraîna la Perestroïka sous le leadership de Mikhaïl Gorbatchev, puis l’effondrement.

L’OPEP, divisée, abdique son rôle de gardien des prix du marché

L’Organisation des Pays Exportateurs de Pétrole (OPEP) fut créée en 1973 pour jouer précisément ce rôle de contrôleur des prix.

Cette union de douze des principaux producteurs de pétrole visait à la création d’un cartel, en vertu d’un accord sur les quotas produits par chaque pays, et ce afin d’éviter de saturer le marché et de maintenir un prix élevé. Pendant trente années de règne, ce cartel a organisé, à plusieurs reprises, la remontée des cours en retirant du marché plusieurs millions de barils/j.

Or, après trois mois de chute des cours, la réunion tant attendue de l’OPEP à Vienne, le 27 novembre 2014, s’est conclue par le refus de l’organisation d’enrayer la baisse en diminuant les quotas.

Il apparait que deux partis se sont affrontés lors de cette réunion : l’Irak, le Venezuela, l’Algérie et l’Iran, pays très peuplés et dont l’équilibre budgétaire dépend d’un prix élevé du brut, se sont heurtés aux monarchies du Golfe, emmenés par l’Arabie Saoudite et le Koweït. Ces derniers ont imposé leur position : une baisse des quotas des membres de l’organisation aurait peu d’effet sur les cours et encouragerait la production des concurrents non-OPEP.

Effectivement, la part de l’OPEP dans la production mondiale n’est plus dominante : 52% en 1973, 33% en 2014. Les producteurs extérieurs au cartel, non soumis aux quotas, ont fortement progressé, notamment grâce aux hydrocarbures non-conventionnels (pétroles de schistes, sables bitumineux) et aux méthodes d’extraction moins rentables (fracking, forages horizontaux ou en haute profondeur). Russie, Brésil, Canada et États-Unis ont ainsi fortement augmenté leur production ces dernières années.

L’Arabie Saoudite, chef d’orchestre de la chute des prix

Rappelons que le royaume saoudien, premier exportateur mondial, a historiquement joué un rôle de « swing producer » du marché du pétrole, de gardien de la stabilité des prix, et ce en compensant les baisses et hausses de production à l’échelle mondiale, pour maintenir les volumes négociés au sein de l’OPEP.

Les Saoudiens ont cependant changé de stratégie ; ils maintiennent désormais leur production au plus haut niveau, malgré la surproduction qui affecte le marché mondial.

L’effondrement des cours est donc la conséquence d’une bataille sur plusieurs fronts, que mène l’Arabie Saoudite, au moyen de deux leviers qui ont accéléré la chute des cours.

La communication, d’une part : de par son rôle clé sur le marché mondial, chaque déclaration saoudienne est interprétée et répercutée sur le marché. Or, depuis plusieurs mois, les autorités répètent à l’envi que les prix « pourraient descendre jusqu’à 20US$ », ce qui « ne gêneraient pas Riyad ». Un appel du pied pour les spéculateurs à la baisse, qui ont accéléré la chute des cours…

Une politique agressive sur les prix, d’autre part : l’Aramco, la compagnie pétrolière du royaume saoudien, est à la pointe des rabais sur les contrats de fourniture qui obligent l’ensemble des vendeurs à baisser leurs prix pour rester compétitifs. C’est particulièrement le cas en Amérique du Nord et en Asie, où les Saoudiens font de la surenchère à la baisse pour garder leurs parts de marché.

Les « guerres » de l’Arabie Saoudite via la baisse des cours

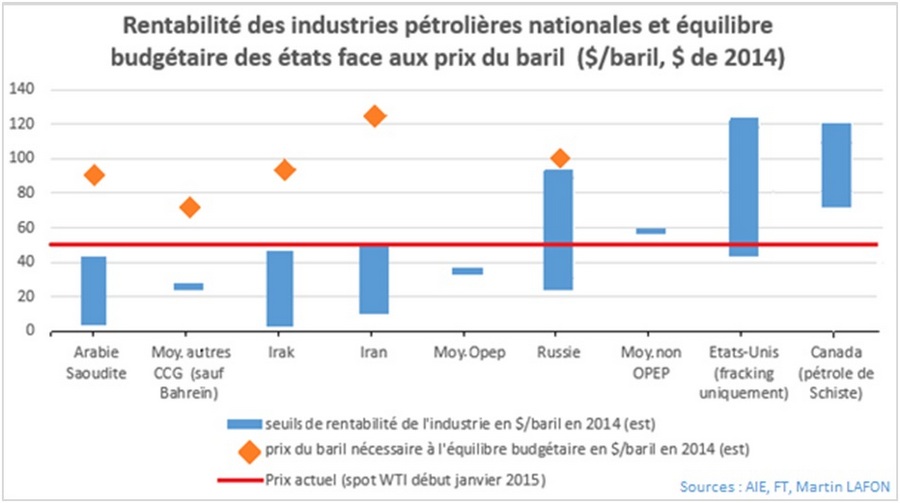

La baisse brutale des cours n’est pas une arme de précision, et elle désorganise l’ensemble de l’industrie mondiale, rognant les marges de toutes les entreprises. Mais il est clair que les acteurs les plus touchés sont ceux, États ou industries, qui ont besoin d’un prix du pétrole élevé pour équilibrer leurs comptes.

Les pays les plus affectés par la tendance actuelle de prix bas, au moyen de deux indicateurs. Le « fiscal breakevenprice », ou seuil d’équilibre budgétaire, indique le niveau de prix requis pour équilibrer le budget du pays. Après 5 années de prix supérieurs à 100US$, ces derniers ont gonflé en conséquence. Pour chacun des pays producteurs, le budget 2015 a dû s’adapter à la baisse des revenus, par l’austérité ou l’endettement. Le deuxième indicateur est le seuil de rentabilité de l’industrie pétrolière de ces pays, qui est fonction du mode d’extraction et de la qualité du brut. Il peut varier considérablement pour un même pays ou type d’industrie, en fonction des gisements. Lorsque les cours passent en dessous de ce seuil, les entreprises perdent de l’argent, réduisent leurs investissement, et peuvent faire faillite sur le long terme.

On constate effectivement que les adversaires de l’Arabie Saoudite (l’Iran, la Russie et l’Irak) encaissent un choc budgétaire particulièrement violent. Il intervient au moment où ces pays mènent des guerres par lesquelles, précisément, ils s’opposent au tandem américano-saoudien : en Ukraine, en Syrie, au Caucase et sur le territoire irakien. Cette baisse de revenus menace directement la capacité de ces États à poursuivre leur effort.

Mais cette baisse des cours constitue-t-elle une véritable menace ?

Car cette analyse ne vaut que sur le court terme : la rentabilité de l’industrie pétrolière des pays concernés est relativement comparable à celle de leurs adversaires du Golfe ; il suffira donc à l’Iran et à la Russie d’ajuster leur budget à moyen terme en puisant jusque-là dans leurs réserves de changes, certes plus modestes que celles des Saoud, mais sufisamment conséquentes. D’autant plus que les économies de ces pays industrialisés sont plus diversifiées que celle des pétromonarchies du Golfe. Enfin, Moscou et Téhéran pourraient bénéficier, dès 2015, de la levée des sanctions internationales qui pèsent sur leur économie. On notera que l’Irak n’a pas cette marge de manœuvre…

À moyen terme, les producteurs véritablement menacés de faillite sont donc les acteurs privés, dont la rentabilité est nulle dès qu’est atteint le seuil des 70US$. Il s’agit donc, au premier chef, de l’industrie pétrolière canadienne, puis de l’industrie américaine, suivie par l’offshore profond (Mexique, Mer du Nord).

Effectivement, les observateurs s’accordent aujourd’hui sur l’idée d’une guerre déclarée par les pays du Golfe au pétrole « non conventionnel ».

Les sheikhs maintiendront les prix bas suffisamment longtemps pour éjecter cette industrie du marché mondial, retrouvant ainsi leur autorité sur le marché en redevenant des fournisseurs incontournables.

La maison des Saoud aurait-elle déclaré la guerre aux États-Unis ?

Difficile d’ignorer les tensions diplomatiques qui, depuis deux ans, ont progressivement suscité la méfiance entre ces deux alliés historiques…

En octobre 2013, les Etats-Unis renonçaient à intervenir en Syrie, pour sceller ensuite un accord provisoire avec l’Iran, le 23 novembre. En signe de protestation, le royaume saoudien claquait dès lors la porte du Conseil de Sécurité de l’ONU. Le prince Salmane, héritier du trône, entamait en outre une tournée ostentatoire en Asie : en Chine, au Japon, en Inde, puis en Indonésie, il a multiplié les accords de coopération de défense. Le prince Bandar Bin Sultan, l’homme fort du palais à l’époque, aussi chef des services secrets, réactivait quant à lui ses liens avec les Républicains américains, qu’il a reçus à Riyad pour leur promettre son soutien. Par voie de presse, Bandar Bin Sultan menaçait à son tour Washington d’un « changement majeur » dans les alliances, à savoir d’un partenariat stratégique avec la Chine. Le président Obama, excédé, parvint toutefois à obtenir s amise à l’écart, en avril 2014, et chargeait alors John Kerry de multiplier les déplacements à Riyad pour calmer leur partenaire.

Un ballet diplomatique d’autant plus intense que, depuis juin 2014, les Saoudiens sont pressés de stopper leur soutien indirect à l’État islamique (EI) et aux tribus sunnites de Syrie et d’Irak, et même de participer à la coalition internationale contre l’EI.

Les relations se sont donc rétablies positivement, mais la méfiance prévaut désormais entre les deux puissances.Reste que, si la stratégie saoudienne est véritablement une offensive commerciale, elle ne peut constituer une attaque frontale contre les États-Unis, Riyad n’ayant pas les moyens de cette guerre-là.

Dès lors, comment Washington réagit-elle à la baisse du brut ?Passivement, pour le moment. Malgré l’importance de l’industrie pétrolière pour son économie, l’effet positif sur la croissance mondiale de la baisse actuelle des cours soulage Washington. Et les analystes avertis rappellent ce que le président Obama garde certainement à l’esprit deux années seulement avant les prochaines élections : les victimes américaines, à savoir l’industrie des hydrocarbures en général et les États producteurs (Texas, Dakota du Nord), soutiennent traditionnellement les Républicains…

Cela dit, si les cours descendaient en dessous de 30US$, et ce durant plusieurs années, la conséquence ne serait pas seulement une crise géopolitique, qui pourrait pousser certains États aux abois à déstabiliser la production mondiale pour faire remonter les prix. La crise serait également financière : les faillites des industries américaines et anglaises en Mer du Nord mettraient à genoux les banques qui ont financé à crédit leurs projets, mais aussi les fonds de pension qui ont acheté des produits dérivés indexés sur le secteur de l’énergie.

Un rapport de la Deutsche Bank évalue entre 550 milliards et un trillion de US$ le montant de ces produits financiers en circulation depuis 2010 ( !). Une nouvelle crise des « subprimes » en perspective, qui rend impensable une indifférence de Washington à moyen terme.

Et pourtant, si l’objectif de l’Arabie Saoudite est bien d’éliminer la concurrence des pétroliers américains, la guerre pourrait se prolonger plusieurs années. En bons investisseurs anglo-saxons, les producteurs de pétrole de schiste ont recours au « hedging » pour se couvrir : ils ont déjà prévendu leur production à un prix donné pour une partie de l’année 2015, parfois même jusqu’en 2016. Pour la majorité d’entre eux, la baisse actuelle n’a encore aucune conséquence. D’autre part, les coûts d’extraction ont considérablement baissé en dix ans, si bien qu’une part importante des gisements resterait faiblement rentable à 40US$.

Riyad est-il déterminé à payer le prix une guerre d’usure ?

La guerre des cours du baril pourrait déstabiliser certains pays du Golfe

Interrogé en décembre 2014 sur les conséquences de la baisse des cours sur son pays, le ministre saoudien du pétrole, Ali Naimi, bombait le torse : « Ils seront blessés avant que nous ne ressentions la moindre douleur ». Il est vrai que le royaume saoudien semble détenir toutes les armes pour soutenir un long bras de fer : une industrie rentable jusqu’à 20US$ le baril ; et des réserves de change considérables (738 milliards de US$).

Néanmoins, cette guerre économique, qui s’engage à un moment critique pour le Moyen-Orient, mettra aussi à l’épreuve les autres pays du Golfe persique…

De l’Iran à l’Arabie Saoudite, les pays pétroliers et leurs populations se sont habitués à des budgets gonflés par une décennie de prix élevés.

Certains pays du Golfe ont certes diversifiés leur économie rentière depuis longtemps. Les Émirats Arabes Unis et, dans une certaine mesure, le Qatar et Oman ont développé avec succès un secteur financier, industriel ou touristique. Le secteur non-pétrolier des Émirats représente aujourd’hui plus de 60% des revenus de l’État. Dans ces pays, la chute des prix devrait accélérer la croissance de ces secteurs alternatifs, déjà existants et performants.

Au contraire, cependant, le Koweït et l’Arabie Saoudite ne sont jamais réellement parvenus à diversifier leur économie : l’industrie pétrolière y participe toujours à plus de 90% des revenus de l’État, avec un secteur public surdimensionné.

L’Arabie Saoudite : stabilité fictive de la monarchie ?

Inquiétée par l’évolution du monde arabe et par la perspective de la contamination des révoltes sur son territoire, la maison des Saoud a multiplié ces dernières années les aides et les largesses pour sécuriser son régime. Dans tous les pays du monde arabe en révolte, les partis salafistes sont financés ou armés. Depuis le renversement par l’armée du président égyptien Mohammed Morsi, plus de 20 milliards de US$ auraient été versés par les monarchies du Golfe pour soutenir Le Caire, à bout de bras. Et, plus difficile à évaluer, l’ampleur et la rentabilité des investissements du royaume saoudien dans les pays développés visent en outre à garantir leur soutien diplomatique.

Au sein du royaume saoudien, 135 milliards de US$ ont été distribués depuis 2011, afin d’acheter la paix sociale. Mais l’opulence apparente masque un régime d’extrême concentration des richesses et de rareté de l’emploi. Le régime, géré par des seniors, masque une population très jeune, où les moins de 30 ans représentent plus de 65% de la population. Près d’un tiers de ces « chebab » seraient au chômage, chiffre qui monte à 48% pour les 20-24 ans. Or, depuis l’époque faste des années 2000, le peuple dans son ensemble affecte des prétentions de consommation similaire à celle de l’Occident. Dans un premier temps publiées sur internet, ces frustrations s’expriment désormais sur les campus… À cette pression sociale, s’ajoute les tensions identitaires dans les régions peuplées par la minorité chiite, dont les protestations contre l’exclusion avaient jusqu’alors été étouffées.

Récemment présenté, le budget saoudien de 2015 illustre bien cette crainte d’un pays sous forte tension sociale : au lieu de s’adapter à la baisse des revenus, le gouvernement a présenté un record historique de dépenses, soit un déficit prévu de 40 milliards de US$, un chiffre qui sera probablement beaucoup plus élevé si la chute des prix du pétrole devait se poursuivre.

Trois postes de dépenses sont en forte augmentation : des mégaprojets d’infrastructure sont annoncés, qui visent à stimuler un secteur privé peu dynamique. Les dépenses sociales sont augmentées de 50%, en termes de salaires et de plan de réduction de la pauvreté. Enfin, le rapport officiel ne détaille pas l’évolution du budget de la défense et de la sécurité, mais on peut s’attendre à ce qu’il poursuivre sa forte croissance, qui a déjà été de plus de 300% durant les dix dernières années.

Le royaume saoudien souhaite montrer qu’il dispose des moyens financiers nécessaires à la gestion, à moyen terme, des conséquences internes de sa guerre des prix. Mais cette turbulence vient menacer le couteux effort de Riyad pour acheter sa sécurité régionale, et révèle les profondes fissures d’un système rentier et inégalitaire, stabilisé à grands renforts de subventions et de faits du prince.

Sceptiques, les milieux financiers mondiaux se retirent d’ailleurs progressivement de la bourse saoudienne, en baisse de 25% depuis septembre 2014. En plus des indicateurs économiques, ils scrutent à présent les signes de l’autre principale faiblesse dont souffre le royaume : la guerre intestine que se livre la cour pour la succession du roi Abdallah.

La succession du roi, carrefour des craintes de déstabilisation du royaume saoudien

Signe révélateur : le 6 janvier 2015, la traditionnelle adresse du roi à ses sujets a été prononcée par l’héritier du trône, le prince Salmane. Âgé de 90 ans et malade, le roi Abdallah semble aujourd’hui bien incapable de gouverner. Dans cette région où les intrigues de palais sont chose courante, la période actuelle de flottement du pouvoir agite les clans et les esprits des 25.000 princes de sang que compte la famille royale.

L’origine de cette instabilité réside dans la coutume de l’ordre de succession royal. Depuis 1953, date de la mort d’Ibn Saoud, fondateur de l’État saoudien et de la dynastie, ses fils se succèdent tour à tour sur le trône. Le pouvoir se transmet donc de frères en (demi-)frères, toujours plus âgés. Les clans qui tournent autour du pouvoir se sont donc structurés autour des puissantes tribus (Sudairi, Shammar) dont étaient issues les différentes femmes d’Ibn Saoud et qui constituent autant de branches concurrentes pour le passage inéluctable à la deuxième génération de la dynastie, en direction des petits fils d’Ibn Saoud.

Car l’actuel héritier, le prince Salmane, âgé de 80 ans, est lui aussi malade (il souffrirait de démence). Son règne sera donc très court. Par conséquent, la question se pose déjà du second prince héritier. D’autant plus que le préféré du roi Abdallah, le prince Moqren, n’a aucun soutien politique et peinera à s’imposer.

Ce système, miné par les intrigues, n’offre donc aucune visibilité à moyen terme sur la stabilité du pouvoir, et les risques de fragmentation du pays sont d’autant plus grands que les différents clans et sous-clans se disputent les organes clés de l’État (Intérieur, Garde nationale, postes d’ambassadeurs, etc.).

La baisse des prix du pétrole viendra percuter de plein fouet ce fragile équilibre en impactant la rente que se partagent les ministères et les consortiums qui gravitent autour de l’État. Déjà, des voix princières s’élèvent publiquement pour critiquer cette politique de baisse des prix.

* * *

Le marché du pétrole s’est engagé durablement dans une zone de turbulence : incertitude de la demande mondiale, conflits locaux menaçant les producteurs, opacité des réserves réelles de pétrole, manœuvres politiques utilisant le marché comme une arme.

Aventurier sur le tard, le roi Abdallah devrait rapidement être confronté à une impasse, engagé dans un coûteux bras de fer qui mettra à l’épreuve un pays miné par la pression sociale et les luttes intestines, tiraillé enfin entre un marché mondial qu’il souhaite continuer à dominer et le risque d’une explosion de la région s’il obstinait.

Finira-t-il par renoncer, jouant une fois encore le rôle de « monsieur loyal » du marché en diminuant la production de son pays ? Ou mènera-t-il sa guerre jusqu’à son terme ?

D’ici au prochain sommet de l’OPEP, en juin 2015, l’Arabie Saoudite subira d’intenses pressions internes et diplomatiques, qui pourraient être suivies de menaces concrètes, si le royaume poursuivait son bras de fer sur les prix.

Mais cette guerre économique a également de lourdes conséquences sur le conflit régional qui ravage l’Irak : la baisse des cours, qui intervient au moment où la guerre s’enlise, impacte les moyens des belligérants ; elle influence aussi les luttes politiques pour l’autonomie entre Bagdad et les régions.

Il convient aussi de s’interroger sur les paramètres qui régissent l’autre pièce majeure de l’échiquier énergétique mondial : le gaz.

Car ce sont bien les enjeux gaziers qui ont alimenté les conflits récents au Moyen-Orient : conflit syrien, offensives israéliennes à Gaza, batailles de projets de gazoduc en Méditerranée orientale…